【宽基盘点】中证500——为何它是跟踪基金最多的指数? – 知乎 (zhihu.com)

公众号:「财渣的自我修养」,大道至简,繁在人心

之前分析了上证50、沪深300的历史表现、当前估值和走势猜想:

【宽基盘点】上证50——从历史数据看大蓝筹的投资价值如何?3 赞同 · 0 评论文章

【宽基盘点】沪深300——从历史数据分析业绩指标自身的未来收益2 赞同 · 0 评论文章

这篇继续中证500。

一、指数概况

中证500指数,代码000905,于2007年1月15日发布,基日2004年12月31日,基点1000点。

中证500的成分股样本空间与沪深300一样,都纳入了沪深两市满足上市时间要求(主板一季度,创业板、科创板一年)的所有非ST/*ST股票(含存托凭证)。

选样时从样本空间中先剔除已被纳入沪深300的股票及市值规模(过去一年日均总市值排名)前300的股票,再剔除流动性(过去一年日均成交额)后20%的股票,最后在剩余股票中选取市值规模(过去一年日均总市值排名)前500的股票。

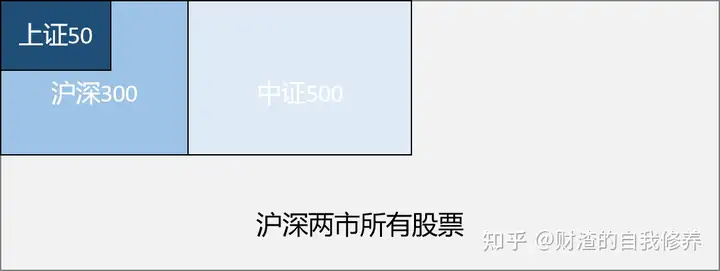

中证500与沪深300、上证50的关系可以简单表示成下图:

举个不恰当的例子,我们把沪深300比作一个年段中的甲班(上证50则是甲班中的超级优等生),那么中证500就是乙班,每个学期甲班和乙班会进行一次考核,从甲班中掉队的会落入乙班,乙班中优秀的会晋升至甲班。当然,考虑到整个年段有十多个班级,不论甲班,还是乙班,都已经是优秀学员了。

如果说沪深300是A股的大盘股指数,那么中证500就毫无疑问是中小盘股指数,我们比较下中证500和沪深300成分股的市值也能直观感受到二者在属性上的明显差别。沪深300成分股的当前市值从207亿的甘李药业到19196亿的贵州茅台,平均市值是1525亿;中证500成分股的当前市值则从72亿的中南股份到902亿的德业股份,平均市值是243亿。

由于中证500和沪深300的表征性好,跟踪难度也比中证1000、国证2000这样的超小盘指数要低,所以它们也是市场上跟踪基金数量最多、资金规模最大的指数。

统计了下,市面上跟踪中证500的场内场外基金总数量达到了168支,资金总规模达到1371亿(跟踪沪深300的基金数量165支,资金总规模2457亿),中证500和沪深300当之无愧是流传度最高的A股宽基指数。

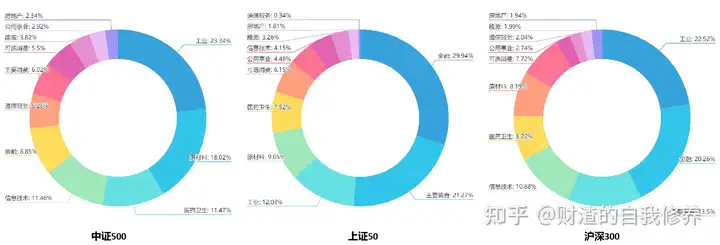

从中证500的最新行业分布来看,在11个中证一级行业中,工业、原材料、医药卫生、信息技术的占比都超过10%,其中工业达到了23%。而在上证50、沪深300中占据了高权重的金融和主要消费的权重都下降到10%以下,取而代之的是原材料和医药卫生的权重大幅提升。

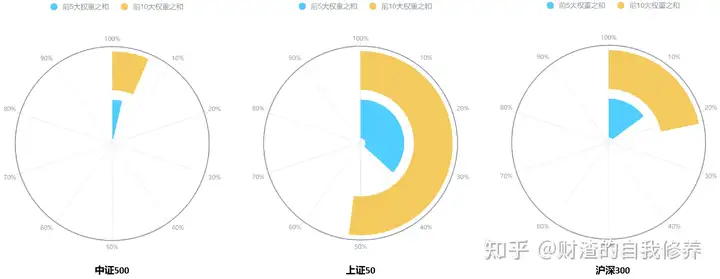

从成分股集中度来看,中证500的前5大权重股之和是3.6%,前10大权重股之和是6.43%。比起上证50、沪深300,中证500的成分股集中度大幅下降,指数中没有占据绝对优势的股票,不会出现几支股票就决定指数走势的情况。

二、历史表现分析

我们继续观察中证500在不择时、不加任何策略下该指数的“原始”表现,为投资提供参考。

与此前分析上证50、沪深300一样,我们从整体走势、收益、回撤、相关性分别观察中证500的历史表现。不过除了中证全指(000985)外,我们这次将上证50、沪深300也作为比对参考,以直观感受几个指数的区别。

(1)历史整体走势

以上是中证500与中证全指、上证50、沪深300的历史收盘点位、历史PE和历史PB对比。

如果将中证全指近似看成A股全市场平均表现,可以直观看出,与上证50、沪深300相反,中证500的历史点位、PE、PB的绝对数值和变化幅度都要高于市场平均水平,呈现明显的高估值、高波动特性,这种特性对于靠波动赚取超额收益的策略会相对友好点。这也是上证500这样的中小盘股指数与上证50、沪深300为代表的大盘股指数的明显区别。

(2)历史收益

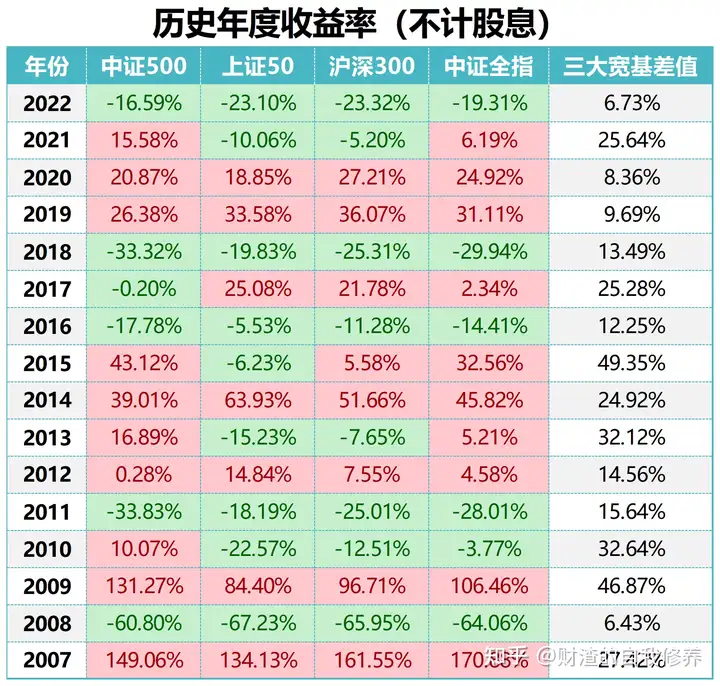

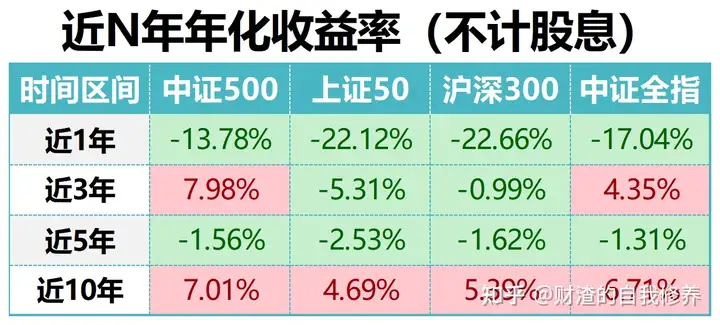

以上展示中证500的历年年度收益、持有N年至今的年化收益和历年股息率,同样与中证全指、上证50、沪深300比较,可以看出:

1、不计股息的话,长期(10年)持有中证500的年化收益在7%左右,比上证50和沪深300都高。但中证500作为小盘股指数,股息率自然低于能稳定分红的上证50和沪深300。中证500如果加上股息(约1%左右),那么它的年化收益(含股息)在8%左右,其实和上证50、沪深300的含股息年化收益差不多。

2、虽然中证500、上证50、沪深300的长期年化收益趋同,但具体到每个年份的表现还是有差别的,个别年份差别还相当大。图7最后一列也计算出了三大宽基每年度的收益差值(收益率最大的指数-收益率最小的指数),如果策略选取得当,这种轮动性也是超额利润的来源之一。

(3)历史回撤

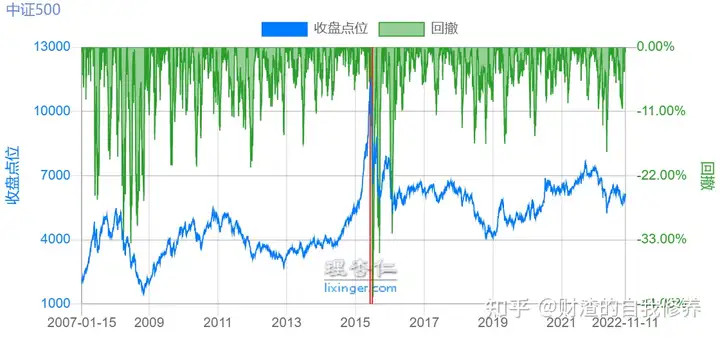

以上分别是中证500发布以来,以月、季度、年为持有周期统计的回撤情况,图中绿色阴影表示买入中证500后在持有周期内(月/季度/年)遭遇的亏损,蓝色曲线表示对应的当时点位。

中证500的最大月回撤、季度回撤、年回撤分别达到42.8%、50.1%、72.4%,而且高回撤出现的频率也非常高,这与上证50、沪深300也是一样的。

还是那句话,哪怕是宽基指数,大家在买入前对其波动性也要有足够的心理准备,不然很可能承受不了此起彼伏的高回撤。

(4)历史相关性

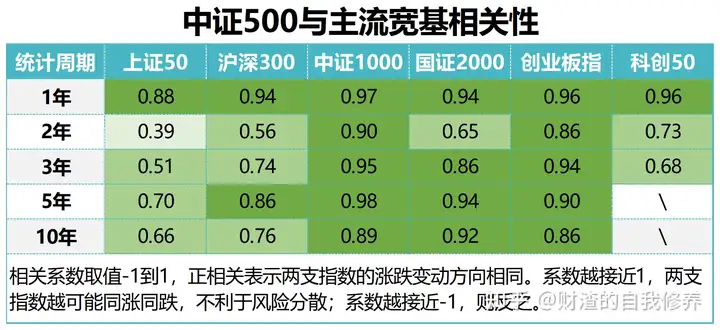

上图展示了中证500与其它几个宽基指数在近1、2、3、5、10年历史表现的相关性。

总体而言,中证500与中证1000、国证2000、创业板指的相关性要高于上证50、沪深300。原因也不难而知,中证500、中证1000、国证2000、创业板指同属于中小盘或小盘股指数,上证50、沪深300则属于大盘股指数,二者风格自然有差别。

三、当前估值水平

中证500的近期表现为近1月:7.99%;近3月:-4.67%;近6月:6.99%;近1年:-13.78%。那么其实际估值如何?

上图从当前市盈率和市净率来估算中证500的当前估值,从数据来看,中证500经过10月份以来的反弹后,虽说已经不是闭眼就能买了,但估值还算中规中矩,没到贵的程度。

四、无责任推测

与此前一样,我们用历史数据猜想下中证500的后续走势。

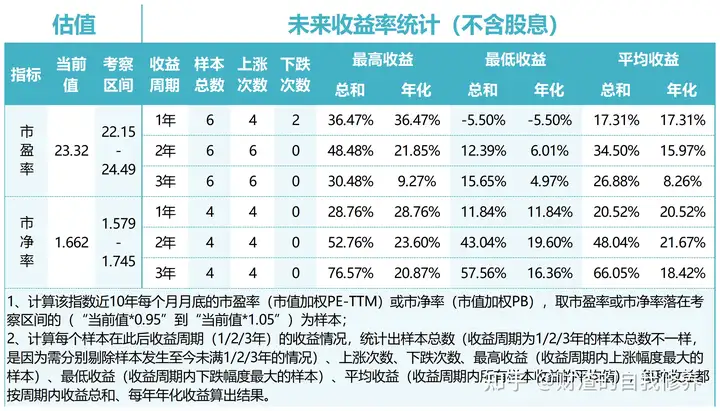

中证500当前的市盈率是23.32,我们以22.15-24.49(23.32*0.95-23.32*1.05)为市盈率考察空间。以最近10年为统计周期,从每个月月底的市盈率数据中筛选出落在22.15-24.49间的样本,然后统计每个样本在未来1年、2年、3年内的收益情况。

市净率数据的考察也采用同样方法,于是我们得出下表:

不论观测市盈率还是市净率的历史数据,在当前估值下买入中证500,未来1、2、3年的收益应该是有保证的,当然历史数据仅供参考,各位还需自行决策。

本文首发微信公众号「财渣的自我修养」,转载请注明出处。

发布于 2022-10-17 12:57・IP 属地福建

发表回复